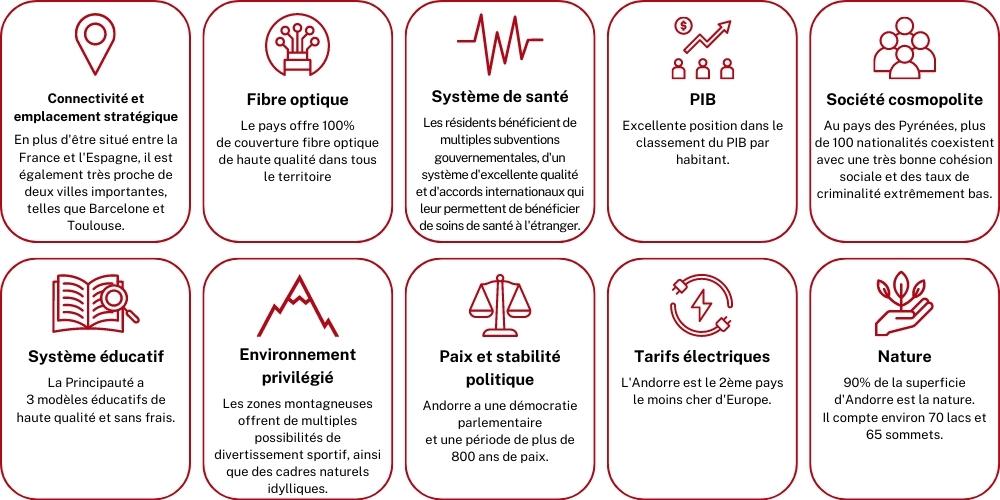

Avantages fiscaux, qualité de vie, innovation technologique, sécurité publique, etc. Voilà quelques-uns des grands attraits d’Andorre qui séduisent de nombreux entrepreneurs lors de la création d’une entreprise dans la Principauté.

Ensuite, nous vous expliquons les avantages économiques et sociaux qui font du territoire andorran l’endroit idéal pour investir en une entreprise.

Avantages, non fiscaux, d’Andorre

L’Andorre ne passe pas inaperçue auprès des touristes et est de plus en plus une destination d’intérêt pour les investisseurs, car l’environnement social, politique, économique et naturel du pays offre de grands avantages.

Avantages fiscaux d’Andorre

Les multiples avantages offerts par le cadre fiscal d’Andorre sont l’un des principaux aspects qui motivent les investisseurs à créer une entreprise dans le petit pays des Pyrénées. Les impôts existants dans la Principauté seront nommés ci-dessous:

Impôt sur le revenu des personnes physiques (IRPF)

Il s’agit d’un impôt direct qui impose les revenus obtenus par les personnes physiques résidentes fiscales en Andorre. Il s’applique aux revenus obtenus par le biais d’activités économiques, d’investissements, de baux, de pensions, etc.

Les tranches d’application sont calculées sur la base des revenus annuels obtenus et un taux progressif est appliqué:

– 0% jusqu’à 24 000 €.

– 5 % entre 24 000 € et 40 000 €.

– 10% à partir de 40 000 €.

Le taux d’imposition de cette taxe est l’un des plus bas d’Europe.

Pour en savoir plus sur l’IRPF, consultez notre article du blog.

Impôt général indirect (IGI)

Ce serait l’impôt équivalent a l’IVA espagnole et a la TVA française.

L’IGI sur les produits et services est de 4,5% en Andorre, alors qu’en Europe il est d’environ 21%.

La déclaration de l’IGI dépendra du chiffre d’affaires annuel des entreprises. Ceux qui facturent:

– Moins de 250 000 € par an doivent être payés semestriellement, en janvier et juillet.

– Entre 250 000 € et 3 600 000 € par an, ils effectuent le règlement trimestriellement.

– Au-delà de 3 600 000 € par an, ils procèdent à un règlement mensuel à l’échéance.

Pour en savoir plus sur l’IGI, consultez notre article du blog.

Impôt sur les sociétés (IS)

Cet impôt est perçu sur les revenus obtenus par les personnes juridique résidentes fiscales en Andorre.

Toute personne juridique remplissant l’une des conditions suivantes est considérée comme résident fiscal:

– Qu’ils ont été établis conformément aux lois d’Andorre.

– Qu’ils ont leur domicile fiscal en Andorre.

– Qu’ils aient leur siège effectif en Andorre, lorsqu’ils sont basés ou exercent la direction générale et le contrôle de la production de toutes leurs activités ou entreprises depuis le pays.

Son taux d’imposition est de 10% sur les bénéfices nets et s’applique à toutes les sociétés, quelles que soient leur forme juridique, leur taille ou leur activité.

Impôt sur le revenu des non-résidents en Andorre (IRNR)

Cette taxe doit être payée si vous offrez des services sur le territoire andorran et n’avez pas de résidence fiscale en Andorre, ainsi que les travailleurs frontaliers d’Espagne et de France.

Son taux d’imposition est de 10 %.

Vous envisagez d’investir en Andorre? Sans aucun doute, ce petit pays est extrêmement attractif en termes de taxes et de frais. Cependant, avant de franchir une étape aussi importante, nous vous conseillons de connaître tous les atouts fiscaux et sociaux de la Principauté.

Chez Grup Assessors Associats, nous sommes experts en investissements étrangers. Nous vous conseillons tout au long du processus afin que vous puissiez tirer le meilleur parti de votre entreprise. Vous souhaitez en savoir plus sur la fiscalité andorrane? N’hesitez pas a nous contacter.